火災保険の基礎知識

2012/8/7

マンションの火災保険は、結構複雑です。複雑にさせている要因には二つあり、一つは専有部分と共用部分があること、もう一つは賠償責任保険が個人と組合とで併存することです。

再調達価格の算出

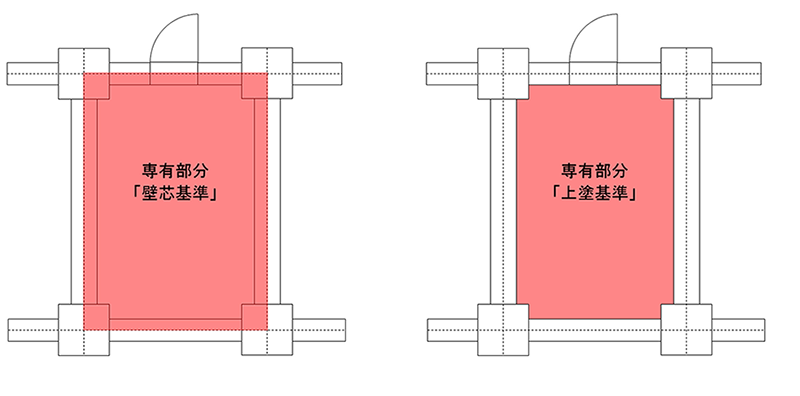

まずは、契約するための準備からみていきましょう。絶対に必要なのが、床面積、築年数、構造、所在地域です。これらは管理規約に明記されているはずですので、すぐにわかるでしょう。注意が必要なのは、専有部分と共用部分の境界の定め方です。上塗基準か壁芯基準かで保険金額が大きく変わります。

専有部分を対象とする保険は、各区分所有者がそれぞれ加入し、管理組合は関与しません。共用部分を対象とする保険は、管理組合が加入するのが一般的です。区分所有者が、専有部分と共用部分の共有持分に付保する方法もありますが、今となっては非常に稀(まれ)です。

こうした準備が終わると、「マンション全体の再調達価格」の目安を計算することができます。これを基に係数を掛けて、(実際には不可能ですが)共用部分をもう一度建て直したらという「共用部分の再調達価格」を出します。算出された額を基に、保険金額を決定します。

保険金額は、再調達価格と同じ数値(100%)でもOKですし、そのうちの数%でもOKです。この割合を、付保割合といいます。最低10%で自由に設定できる保険会社もあれば、最低30%から10%刻みという保険会社もあるので、設定には注意が必要です。付保割合を低くすると、一事故あたりの保険金額の上限額は下がり、保険料もその分安くなります。

保険金額の目安として、建物の形や大きさにもよりますが、2億5000万円あればほぼ問題ないと考えられます。あとは、各マンション固有の条件に応じて、保険代理店の経験則も考慮に入れながら設定することが大切です。

補償内容の決定

次に、補償内容を決定します。基本的な補償内容は、ほとんどの場合パッケージ化されています。

主契約として、火災、落雷、爆発、破裂、風・ひょう・雪災、外部からの物体の落下・飛来・衝突、盗難、騒じょう、他の住戸または給排水設備の事故による水濡れ事故、以上のような補償がカバーされているのが一般的です。さらに、オプションとして、偶然な事故による破汚損、水災害、設備の電気的・機械的事故、地震保険をつけるという形です。

特約としては、賠償責任保険があります。管理組合が第三者に対して、法律上の賠償責任を負った場合に補償される「施設(建物管理)賠償責任特約」を付保することができます。これは、共用部分からの漏水等にも活用できるので、築年数を経ていて入っていない場合には付保をお勧めします。

また、「個人賠償責任包括特約」というものがあります。これは、各区分所有者の代わりに管理組合が、各区分所有者の日常生活や、専有部分の管理の不備によって第三者に法律上の損害を与えた場合に賠償する個人賠償責任保険を、まとめて加入してあげているという特約です。

これが、マンションの保険を難しくしています。本来は、各区分所有者が自分で入るべき保険を、管理組合が用意してあげるというものですが、専有部分からの漏水等の場合、付保漏れがあったときにマンション全体が不幸になることを恐れて開発されたものです。

さらに問題を複雑にしているのが、専有部分の所有形態にあります。個人賠償責任は、その名のとおり個人を対象とするものですから、法人が使えない場合があり、個人の所有であっても賃借人や社宅で居住している人には適用されないケースがあります。

これは、保険会社が悪いのではありません。保険が使えないにもかかわらず、保険料は管理費から支払われているという事態を避けるために、管理組合側は本来、保険を使える人と使えない人を選別して加入させるべきなのです。

個人賠償責任特約に加入していることを各居住者に通知していない場合にも問題が起こります。「知っていたら使えたのに・・・」ということも多くあります。マンションの保険は、ただ加入していればいいというものではなく、居住者の属性を十分把握しつつ、周知の徹底を図ることが大切なのです。

(マンション管理士/戸部素尚)